大阪の会社破産に関するQ&A

- Q大阪にある会社について破産するか悩んでいます。相談にのってもらえますか?

- Q日中は時間が取れないのですが、夜遅い時間や土日に相談することはできますか?

- Q会社破産をすべきか迷っている状態ですが、相談することはできますか?

- Q会社破産の費用はいくらでしょうか?

- Q会社破産ではどのように弁護士を選ぶのがよいでしょうか?

- Q会社破産を考えていますが、どのタイミングで弁護士に相談すればよいですか?

- Q会社破産の相談ではどのような資料が必要ですか?

- Q従業員への対応に関しても弁護士に相談できますか?

- Q会社破産をしたいのですが、代表者である私や連帯保証人の破産の依頼も受けてもらえますか。

- Q会社破産の手続にはどれくらいの期間がかかりますか?

- Q会社破産をする際に気を付けなければならないことはなんですか?

- Q昔からお世話になっている取引先の分だけ完済することはできませんか。

- Q会社破産ができないケースというのはあるのでしょうか?

- Q会社破産のメリット・デメリットを教えてください

- Q会社破産をした場合、連帯保証人はどうなりますか。

- Q会社破産をした場合、私の個人資産もなくなるのでしょうか?

- Q経営者保証に関するガイドラインを利用したいのですが、相談できますか。

- Q会社の「倒産」と「破産」は違うのでしょうか。

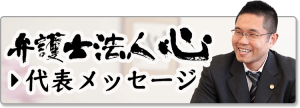

Q大阪にある会社について破産するか悩んでいます。相談にのってもらえますか?

A

もちろんご相談いただけます。

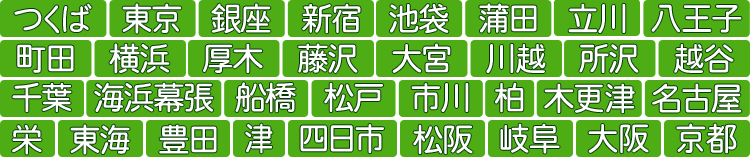

所在地が大阪の会社であれば、弁護士法人心 大阪法律事務所がアクセスも良くご相談に便利です。

最寄り駅から徒歩で行ける距離にあるため電車等の公共交通機関でもお越しいただけますし、お車でお越しいただく際は付近の駐車場をご利用いただけます。

会社破産について早く相談したいけれど、事務所に行く時間が取りにくいという場合は、まずはお電話にて弁護士に相談するということも可能ですので、お気軽に当法人にお問い合わせください。

まだ破産するか迷っている方のご相談も受け付けております。

Q日中は時間が取れないのですが、夜遅い時間や土日に相談することはできますか?

A

当法人では、ご相談を平日夜間や土日祝日に調整することも可能です。

まずはフリーダイヤル等にてお問い合わせいただき、相談日のご希望についてお申し付けください。

会社破産をするとなると、取引先や従業員だけでなく、経営者やそのご家族の方にも大きな影響を与えます。

会社破産の手続きや今後の生活など、不安なことも多くあるかと思いますので、少しでも早くご相談いただければと思います。

Q会社破産をすべきか迷っている状態ですが、相談することはできますか?

A

できます。

会社破産をすべきかどうか迷っている状態でも、ご相談いただくことは問題ありません。

そのような状態でも、破産した場合のメリットやデメリット、どのような状態になったら破産した方がよいか、また、万が一破産するような事態になった場合に備えて行っておくこと、行うと問題になることなどについてアドバイスすることができると思います。

早期に相談いただくことにより、実際に破産せざるを得なくなった際にもスムーズに手続きを進めていくことができます。

一方、資金繰りに窮した状態になってから相談いただいた場合、破産するための費用が不足して破産手続きを行えなかったり、破産することにより従業員や取引先に大きな不利益を与えてしまうことがあります。。

弁護士法人心では、会社破産の相談についても相談料0円で承っております。

迷っている状態であっても、是非、お気軽にご相談ください。

Q会社破産の費用はいくらでしょうか?

A

会社破産の費用の中で大部分を占めるのは、裁判所への予納金と弁護士費用になります。

裁判所の予納金については、債務額や会社の規模等によって変わってきます。残務の処理もほとんど終わっているような場合であれば20万円程ですむ場合もありますが、債務額や授業員数が多く、事業も継続中である場合であれば、予納金が数百万円以上になることもあります。

また、弁護士費用については、当法人では33万円からとなっていますが、こちらについても会社の規模や債務額、事業の内容や従業員の数によって増減します。

そのため、具体的な金額については、一度ご相談いただき、会社の資料等を拝見させていただいた上でご提示させていただいております。

Q会社破産ではどのように弁護士を選ぶのがよいでしょうか?

A

会社破産の申立ては、弁護士の仕事の中でも専門性を要求される分野になります。

そのため、会社破産について経験のある弁護士を選ぶべきです。

Q会社破産を考えていますが、どのタイミングで弁護士に相談すればよいですか?

A

なるべく早めに相談されるのがよいです。

まず、経営状況の見通しが立たない場合や、資金繰りが行き詰りそうな状態でなくとも、早めに相談されるのがよいです。

なぜなら、借金等の返済が負担となった場合には、破産以外にも個人再生や債務整理のガイドライン等、取れる手段があります。

そのような方法についてもアドバイスを得られる可能性があるからです。

また、破産をするにも裁判所に納める予納金や、弁護士に支払う弁護士費用も必要になります。

費用が払えないと、破産もできないという状態になってしまうこともあります。

そのため、どの程度の費用が必要かをあらかじめ把握しておくことにより、どこまではねばって努力を続けることができ、どのような状態になったらあきらめて破産をすべきかを教えてもらうことができます。

Q会社破産の相談ではどのような資料が必要ですか?

A

会社破産の相談では、会社の財産にどのようなものがあるかや、リース物件や、賃貸物件の有無等を確認することが必要になります。

そのため、会社の財産、リース物件、賃貸物件の有無等を把握することができる、直近の決算書等の税金の申告書等の資料をお持ちいただく必要があります。

加えて、破産の相談では、会社の資金の流れを把握することも必要になります。

そのため、会社の預金通帳や資金繰表(資金繰りをまとめたもの)をお持ちいただく必要があります。

その他、会社の事業の内容や規模等によって、追加で必要になる書類もございます。

まずは、お気軽にご相談ください。

Q従業員への対応に関しても弁護士に相談できますか?

A

当法人では、会社破産等、事業を閉める場合の、従業員への対応についてのご相談も承っております。

必要に応じて説明の仕方についてアドバイスを行うなど、当法人の弁護士がしっかりとサポートいたしますので、安心してご相談ください。

「従業員にうまく話ができるか不安」という場合には、従業員への説明に弁護士が同席させていただき、必要な説明を行うこともございます。

従業員への説明は精神的にもつらいことと思いますので、お困りの際は遠慮なくご相談ください。

Q会社破産をしたいのですが、代表者である私や連帯保証人の破産の依頼も受けてもらえますか。

A

会社の破産の依頼を受ける場合、代表者の方や連帯保証人の破産も一緒に受けることは多々あります。

ただし、会社と代表者、代表者と連帯保証人、連帯保証人と会社との間で利害が対立するようなことがある場合には、一緒に依頼を受けることができない場合もあります。

その他、費用をどのように捻出するか等の検討も必要です。

法律上、会社と代表者は別の主体となりますので、会社の資産から代表者の破産の費用を捻出したりするのは問題が生じる可能性があります。

詳しくは、弁護士等の専門家にご相談ください。

Q会社破産の手続にはどれくらいの期間がかかりますか?

A

会社破産の手続では、裁判所に申立てをした後、裁判所が選任した破産管財人が財産等を換価し、それを債権者に配当する手続きが行われます。これには、早くとも半年ほど、通常1年~2年程かかることが多いですが、場合によってはさらに時間がかかることもあります。

ただ、この手続きは管財人主導で行われることになるので、裁判所への申立て、開始決定、管財人への財産の引継ぎが終わると、一般的には破産手続きに煩わされることも少なくなります。

Q会社破産をする際に気を付けなければならないことはなんですか?

A

会社の破産は、個人の方の破産以上に周囲に影響が出てしまいます。

取引先や顧客等の関係者への対応、また従業員に対する手続きも必要になります。

何となく進めてしまうと、思いがけずトラブルとなってしまう可能性もありますので注意が必要です。

状況によって気を付けるべきことは様々ですので、会社破産を検討している場合は、一度弁護士にご相談いただくことをおすすめします。

Q昔からお世話になっている取引先の分だけ完済することはできませんか。

A

どのような関係だったとしても、破産手続上の優先性が無い場合には、一部の債権者のみを優先して支払うことはできません。

これは、破産手続きにおいては債権者間の平等が厳格に要求されるためです。

給料等であれば、破産手続上の優先性があるため、借入等の返済は止めた上で、給料等のみ支払うことが許容される場合も考えられますが、取引先に対する買掛債権であれば通常優先性はなく、他の返済等の支払いを止めているにもかかわらず、一部の取引先のみの支払いをするということはできません。

Q会社破産ができないケースというのはあるのでしょうか?

A

裁判所に支払う予納金が支払えない場合には、破産したくても手続きをすすめることができません。

また、裁判所に支払う予納金は、会社の規模や事業の内容にもよりますが、数十万円から数百万円ほどになることが多いです。

そのため、会社破産の場合には、資産等がなくなった状態ですと、すぐに用意するのが難しい金額であることが多いです。

そのため、資産等がなくなってからではなく、早めにご相談いただくことをお薦めしております。

Q会社破産のメリット・デメリットを教えてください

A

⑴ メリット

会社破産のメリットは、会社の借金の支払いがなくなることです。

これにより、資金繰りに頭を悩ませる必要もなくなります。

また、会社が消滅することになるので、会社の税金についても支払い義務を免れることになります。

⑵ デメリット

会社破産のデメリットは、通常、破産をすると事業を続けていくことができなくなってしまうことです。

また、破産手続きにおいて、会社の財産は売却等の方法により換価され、債権者への配当に回されることになります。

そのため、会社の財産は全て失うことになります。

また、会社の債務を保証していると、その債務について一括での支払いを求められることになります。

経営者の方は、通常、会社の債務について保証していることが多いので、会社が破産する場合には、経営者の方も破産等の手続をとらなければならないことが多いです。

この他に、破産については債権者間の平等の原則が適用になるので、お世話になっていた取引先等についても他の債権者と同様に支払いを止めないといけなくなってしまいます。

Q会社破産をした場合、連帯保証人はどうなりますか。

A

会社が破産をした場合、借入等について連帯保証人がいる場合には、当該連帯保証人に対して一括での返済が請求されることになります。

そのため、会社が破産する場合には、連帯保証人についても同時に破産する、個人再生を申し立てる、分割での返済の交渉をする等、一定の対応を取ることが必要になることが多いです。

Q会社破産をした場合、私の個人資産もなくなるのでしょうか?

A

会社が破産をしたとしても、個人の資産が全くなくなるということはありません。

そもそも、法律上、会社と個人は全く別の主体になりますので、会社が破産したとしても、個人の財産には影響を与えないのが原則になります。

ただ、通常会社の代表者は、会社の債務の保証人になっていることが多く、会社が破産すると保証債務について一括の返済を求められ、その支払いができず、自分も破産せざるをえないことが多いです。

そのような場合には、破産手続きは財産をお金に換えて債権者に分配する手続きのため、一定の財産については売却等をせざるを得ないです。

ただ、個人の破産手続きには自由財産というものがあり、一部の財産(多くは総額99万円の範囲の財産)については、手元に残せることができます。

以上のとおり、会社が破産をしたとしても、代表者個人が破産をしない場合には、代表者個人の資産には影響を与えません。

また、会社の保証人等になっており、代表者個人も破産しなければならない場合も、自由財産とされる財産については手元に残すことができるので、代表者個人の資産が全くなくなるということはありません。

Q経営者保証に関するガイドラインを利用したいのですが、相談できますか。

A

相談することができます。

経営者保証に関するガイドラインは、会社の事業再生や倒産の場合の選択肢の一つになります。

どういった場合にもちいることができるのか、破産等の法的整理と比べた場合のメリットはどこか、どのタイミングで着手するのがよいのか、相談にのることができます。

経営者保証に関するガイドラインは、一般に、破産よりも早いタイミングで動くことが必要になります。

まずは、お気軽にご相談ください。

Q会社の「倒産」と「破産」は違うのでしょうか。

A

「倒産」と「破産」は違う意味をもっています。

まず、「破産」は法律によって規定された言葉であり、破産法によって定められた手続全体になります。

一方、倒産は、法律によって規定された言葉ではありません。一般に、倒産という場合には、経営が破綻している状態を指し、法的な整理(破産や民事再生)を取っている以外に、事実上、事業等を行っていない状態も含まれます。

そのため、「倒産」の方が、「破産」よりも広い意味を持つということができます。