東京で会社破産をお考えの方へ

1 東京で会社破産をお考えの方のご相談

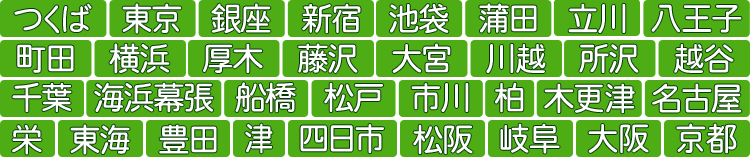

弁護士法人心 東京法律事務所は、東京駅から徒歩3分、日本橋駅から徒歩2分の場所にあります。

周辺はオフィス街で会社や事務所などが多いため、経営者の方も多くいらっしゃるのではないでしょうか。

また、銀座一丁目駅から徒歩4分の場所や池袋駅から徒歩3分の場所にも当法人の事務所があります。

いずれも駅から近く、事前にご予約いただければ、平日夜間や土日祝日のご相談もお受けしておりますので、お忙しい経営者の方でもご利用いただきやすい事務所かと思います。

すぐのご来所が難しい場合には、先に電話で相談をしていただくことも可能です。

東京で会社破産をお考えの方は、まずは当法人にご連絡ください。

2 会社破産をするにあたっては慎重に対応することが重要です

会社の債務が膨らんだり、資金繰りができなくなったりするなどして、会社の経営が困難になってしまったとき、会社破産をお考えになる経営者の方もいらっしゃるかと思います。

個人の破産とは違い、会社破産の場合には、取引先や顧客、従業員など様々な方に影響がありますので、難しい決断となるかもしれません。

専門的な法律知識が求められる場合もありますし、取引先や顧客、従業員などへの対応はそれぞれ慎重に行っていく必要があります。

破産手続きの進め方について詳しく知りたい方や、取引先や顧客、従業員にどのように説明すべきかお悩みの方は、会社破産に詳しい弁護士にご相談いただくことをおすすめします。

3 会社破産は弁護士法人心にご相談ください

当法人では、会社破産を得意としている弁護士がご相談にのらせていただきますので、安心してご連絡ください。

破産手続きの流れや見通しなどについてご説明したり、取引先や顧客、従業員への対応のしかたについてのアドバイスをさせていただいたりすることができるかと思います。

取引先や従業員に迷惑をかけたくないという思いから、ご自分で何とかしようとされている経営者の方もいらっしゃるかもしれません。

しかし、債務や資金繰りの問題は先送りしても解決とはならず、そればかりかますます状況が悪化してしまうことにもなりかねません。

お早めにご相談いただくほど適切な対応ができるかと思いますので、まだ会社破産をするべきか迷っているという場合でも、まずは当法人までご相談ください。

会社破産ができないケース

1 はじめに

経営難などの理由で、会社の破産を希望する場合でも、すべてのケースで裁判所に破産の申立てができるわけではありません。

ここでは、会社の破産ができないケースを大きく分けて4つご紹介します。

2 破産の申立権がない

会社破産の申立ては、①会社自体②取締役③債権者に申立権があります。

会社自体が破産の申立てをする場合は、会社の取締役全員の同意を得た上で、裁判所に申請します。

相談に来られる方が会社の取締役の場合は、取締役全員の同意がない場合でも、準自己破産といって会社破産の申立て自体はできます。

ただ、取締役でない従業員は、給料の未払いがあって債権者であることが証明できる等でなければ、会社破産の申立てをする権利がないのが通常です。

会社破産の申立権がない人が申立てても、会社破産をすることはできません。

3 支払不能と認められない

会社破産をするには、会社が支払不能と認められる必要があります。

手もとのキャッシュが無く、会社の負債に対して返済が厳しいと思っていても、直近で大きい売掛金が入る場合、支払不能と認められない場合もあります

また、財産を売ったり、工夫すれば収入から支払いが続けられると裁判所が判断すれば、支払不能でないので、会社破産ができないことになります。

ただ、会社破産では、債務超過(負債総額が資産総額を上回る状況)であればよいとの規定(破産法16条、15条1項)がありますので、弁護士に相談しているケースで支払不能と認められないケースはほとんどありません。

4 不当な目的で破産申立てがされたとき

不当な目的で破産手続開始申立てがされたとき、その他申立てが誠実にされたものでないときには、裁判所は破産手続開始決定をしません。

何が不当な目的に当たるかは、法律の解釈問題で争いがありますが、たとえば返済するつもりがないのに高額な借入をし、実際に返済せず免責を受けるために破産申請をしたり、会社の財産を隠して残そうとする場合等は、会社破産ができない可能性があります。

そのため、大きなお金の流れについては、債権者に説明できるように、弁護士に確認しながら動かす必要があります。

5 破産に必要な費用が用意できない

弁護士に頼まず会社破産をするのは、手続きが複雑でほぼ不可能ですので、弁護士費用が必要となります。

また、弁護士費用以外にも、裁判所が求める予納金を納めなければ破産手続きが始まりません。

そのため、完全にお金が無くなってしまう前に会社破産の決断をする必要がありま

す。

6 まずはご相談を

費用が用意できなくなると、会社破産もできず、夜逃げをせざるを得ない方もいます。

会社の借金を整理する方法は、民事再生や、私的整理など破産以外にもありますので、弁護士に相談をすることで、より最適な方針が見つかるかもしれません。

東京周辺で、会社破産をお考えの方は、ぜひ一度弁護士法人心へご相談ください。

会社破産の手続きにかかる期間

1 会社破産の基本的な流れ

会社破産の基本的な流れとしては、①弁護士に相談して破産申立の準備をする、②裁判所へ破産申立する、③破産管財人が選任され、正式に開始決定される、④管財人が財産の調査・換価を進め、債権者に分けるお金があれば配当する、と進みます。

破産する会社の規模や状況によってもかかる期間は異なりますが、一般的な目安は以下のとおりです。

2 弁護士に相談、裁判所へ申立、開始決定まで(①~③)

事業を継続している会社の破産の場合、裁判所へ申立する時期は特に慎重に検討する必要があります。

取引先との関係や従業員への給与支払い、売掛金の入金時期等、利害関係者への影響も考慮しながら検討し、廃業と同時に裁判所へ破産申立するケースが一般的です。

相談から申立まで(①~②)は、短ければ1週間程度のこともありますが、タイミングによっては2~3週間、1か月近くかかることもあります。

申立まで事業を継続していた会社であれば、申立後は1か月程度で破産管財人が選任され、正式に破産手続きの開始決定される場合が多いでしょう(③)。

3 管財人が選任されてから、財産の調査・換価と配当(④)

正式に破産手続きの開始が決定されると、破産管財人という、申立代理人の弁護士とは別の第三者的立場の弁護士が裁判所から選任されます。

破産管財人は、破産申立した会社の財産を調査し、換価して回収できるものは回収したうえで、債権者に分けるお金があれば配当を行います。

つまり、目ぼしい財産がなく、あっても換価が容易で配当もない会社の場合は、その分手続きは早く終わります。

破産の開始決定が出てから約3か月後に第一回目の債権者集会の期日があり、そこで終了しなかった場合はその後も約3か月ごとに債権者集会が続きますが、早い場合は1~2回目の債権者集会で手続きが終了(開始決定から約3~6か月後に終了)することもあります。

逆に、換価に時間がかかる財産(不動産や回収に時間がかかる売掛金等)がある場合は、その分手続きに時間がかかり、開始決定から1年以上かかるケースもございます。

4 総括

会社破産にかかる期間は、会社の規模や状況に応じて様々です。

弁護士にご相談いただいた際には、資料等から判断しておおよその見通しをお伝えすることができますので、ご不安がある場合、まずは一度ご相談いただけますと幸いです。

会社破産について弁護士選びのポイント

1 会社破産の弁護士選びの重要性

会社を経営されている方にとって、それまで人生をかけて続けてきた会社の破産は一大事であり、失敗なくベストな方法で進めていきたいと誰しもがお考えかと思います。

弁護士なら誰に頼んでも同じだろうと思う方もいらっしゃるかもしれませんが、会社破産は多くの利害関係者が絡み、場合によっては債権者や従業員等を巻き込み無用な混乱を招いたり、代表者が損害賠償請求を受ける可能性もありますので、適切な弁護士選びが非常に重要です。

以下で、特に押さえておくべき3つのポイントをご紹介します。

2 会社破産に精通している弁護士か

会社破産には、代表者個人だけでなく、従業員や取引先等、多くの利害関係者が存在します。

弁護士は、立場の異なるそれぞれの利害関係者に対して配慮し、その都度適切な対応をすることが求められます。

会社破産を多く経験している弁護士に依頼することで、机上だけでなく今までの実務から得られた豊富な知識と経験を基に、慌てることなく対処し、無用な混乱を避けて進めることができます。

3 明確で適切な費用

会社破産では、弁護士費用だけでなく、裁判所に納める予納金や、郵便代やコピー代等の実費もかかります。

会社の規模や債権者・従業員数等によっても必要な費用は異なりますが、弁護士費用・予納金・実費それぞれについてきちんと見通しを立てて説明できる弁護士かどうか確認しておきましょう。

費用はなるべく安く抑えたいというご意向が自然なお考えかと思いますが、後から追加の費用を求められたり、必要なことを必要なタイミングで対応してくれない弁護士でかえって大変だったというケースもございますので、表面上の言い値だけで判断せず総合的な判断が必要です。

4 信頼のおける弁護士か

会社破産では、弁護士とのやりとりが高頻度になることも多く、何度も電話をする機会があったり、顔を合わせる機会も複数回あります。

上記の弁護士選びのポイントを満たしたうえで、少しでも安心して任せられると感じる、信頼の置ける弁護士に依頼しましょう。

会社破産をする場合の流れ

1 方針の決定

会社破産の相談では、まず弁護士が会社の事業内容、事業所の場所や数、役員や従業員の数、取引先の数や金額等を確認し、現在会社がどのような状態にあるかを把握します。

そのうえで、相談者の希望も聞きながら、破産を行うのがよいのか、それとも私的整理や民事再生といった他の方法がよいのか、債務整理の方針を決定していきます。

2 廃業日(申立日)の決定と資料及び費用の準備

破産をすることが決まったら、申立までのスケジュールを立てます。

特に事業を続けている会社の場合、いつ事業をやめて破産申立を行うかがとても重要になります。

会社の資金繰りがいつまでもつか、現在受けている仕事はいつ終了するか、売掛金はいつ入金されるか等を考慮して、出来る限りベストなタイミングで廃業及び申立を行います。

また、それと並行して、手続きに必要な資料及び費用の準備もすすめていきます。

3 裁判所への申立と債権者への説明・通知の送付

会社が事業をやめ、裁判所に破産申立を行うとともに、弁護士から債権者に破産申立を行った旨の通知を送付します。

当然、会社の破産を知った債権者から問い合わせが殺到することになるのですが、弁護士が窓口となって対応いたしますので、ご安心ください。

また、従業員数の多い会社の場合は、従業員向けに説明会を行う場合もあります。

4 破産の開始決定と破産管財人の選任

破産申立から1~2か月を目途に正式に破産手続きの開始が決定され、裁判所が破産管財人という第三者的な立場の弁護士を選任します。

破産管財人の選任後、会社代表者と申立を行った弁護士が一緒に破産管財人の事務所に行き、破産管財人と面談を行うケースが多いです。

破産管財人の主な業務は、会社の財産や負債の状況等を調査することであり、会社代表者も求められた書類を提出したり、質問に回答したりと、破産管財人の業務に協力する必要があります。

5 債権者集会と債権者への配当

破産手続きの開始決定後は、2~3か月おきに裁判所で債権者集会が開かれ、会社代表者も出席しなければなりません。

債権者集会では、破産管財人が会社の財産や負債の状況等を調査した結果を報告したり、会社の財産を換価したお金を債権者に平等に配当したりします。

財産がほとんどない会社であれば、2回目の債権者集会で手続きが終了するケースが多いですが、財産が多く換価に時間がかかったり、債権者への配当を行う場合は、手続き終了まで1年以上を要するケースもあります。

6 まとめ

上記の流れはあくまで参考であり、事案によっては異なる場合もあるため、詳しくは会社破産を多く取り扱っている弁護士にご相談ください。

会社破産を専門家に相談するタイミング

1 早いほどよい

資金繰りが苦しくなるなど、経営の先が見えなくなった場合、経営が好転しなければ、最終的には破産等の法的手続きをとる必要が生じる可能性があります。

では、どのようなタイミングで、弁護士等の専門家に相談するのがいいのでしょうか。

基本的には、早い方がいいと言えます。

2 破産するには資金が必要

会社破産のためには費用が必要になります。

具体的には裁判所に納める予納金と申立代理人となる弁護士の報酬が必要です。

会社の規模にもよりますが、それぞれ数十万円以上かかることが多く数百万円となることも少なくありません。

そのため、ぎりぎりまで経営を続けて資金がない状況で弁護士に相談したとしても、裁判所の予納金も弁護士の報酬の支払もできず、なにもできないということにもなりかねません。

そのため、まだ資産等がある場合や売掛金等の回収の見込みがある状態で相談することが必要になります。

3 他の手続が取れる可能性もある

法的な整理には破産以外にも民事再生という手続きもあります。

また、私的整理ガイドライン等のガイドラインを利用して私的整理をすることも考えられます。

ただ、このような手続きも資金繰りが行き詰まり、事業の継続が停止してしまった状況だと選択できないことが多いです。

そのため、なるべく早めにご相談いただき、破産以外の手続についてどのようなものがあるかについて方針を検討することも重要だと考えます。

4 破産手続上問題が生じるのを防ぐことができる

破産直前の財産の処分行為や、一部の債権者の身に対する返済は、否認権の対象となり、円滑な破産手続きの障害となってしまうことがあります。

そのため、早めに相談し、どのような行為が問題になるかを確認することにより、破産手続きを円滑に進めることができます。

5 破産すべきタイミングを相談することができる

また、早めに相談することにより、どのような状態であればまだ事業を継続していくことができ、どのような状態になれば破産せざるを得ないかを確認することができます。

これにより、前述のように資金がなく破産もできないという状態になることを防ぐことができます。

6 まとめ

以上のとおり、会社破産の相談は早ければ早い方がよいといえます。

弁護士法人心では、会社破産の相談も無料で承っております。

まずはお気軽にご相談ください。

会社破産の相談をする際に必要な資料

1 決算書

会社破産の相談をする際には、会社にどのような資産があるかを確認することが必要になります。

そのため、決算書は、相談時にぜひお持ちいただきたい資料になります。

決算書を確認することにより、会社の主だった資産や負債を把握することができます。

また、直近のものだけでなく、直近の2~3期分の決算書をお持ちいただくことにより、会社の近年の業績の推移も確認することができます。

加えて、試算表があれば直近の状況を確認することもできますので、是非、お持ちいただきたいです。

2 通帳

通帳等から預金の履歴を確認することにより、収入と支出についてのお金の流れを把握することができます。

会社破産では、破産のための資金をどのように用意するか、資金を確保するためのスケジュールの確立が非常に重要になります。

そのため、資金の流れを把握することは必須となるので、通帳等についてもぜひともお持ちいただきたい資料になります。

3 資金繰り表

前述のように、破産についてはスケジュールの確立が非常に重要になります。

そのため、いつ売掛金が入るのか、いつ資金がショートするのかを把握することが必要になりますので、資金繰り表等があると非常に助かります。

4 まとめ

上記資料以外にも、個別の状況等によって、お持ちいただきたい資料、お持ちいただいた方がよい資料はいくつもあります。

まずは、お気軽にお電話にてご相談いただければと思います。

会社破産をするメリットとデメリット

1 会社破産を検討するにあたって

会社を経営しているが、資金繰りが苦しくなってしまい、会社破産をすべきかどうか悩んでいるという経営者の方もいらっしゃるかと思います。

会社の従業員や取引先をはじめ、各所への影響も大きいですので、慎重な判断が必要とされます。

そこで会社破産をするにあたってのメリットやデメリットについて把握をしたうえで、検討することが大切です。

以降でどのようなメリットやデメリットが考えられるかを説明いたします。

2 デメリット1‐会社の財産を残すことができない

会社が破産すると、破産管財人という弁護士が裁判所から選ばれ、会社の全ての財産をお金にかえます。

また、破産手続が終わるときには法人格がなくなります。

裁判所が法務局に依頼して、法人を登記上消滅させてしまいます。

そのため、法人名義の財産は一切残すことができません。

代表者が今後の生活のために必要な場合は、適切な時価を支払って法人の破産管財人から買い取る方法を検討することになります。

3 デメリット2-事業をやめなければならない

会社が破産すると、破産管財人が会社の全財産を管理するようになります。

一切お金が動かせないので、事業として成り立ちません。

少なくともその会社での事業はやめるしかありません。

まれに別会社を立ち上げて同じ事業を続けようとする方もいらっしゃいます。

しかし、破産管財人から破産会社の財産を安値で別会社に譲渡したとして、取り返されるケースもありますので、注意が必要です。

4 デメリット3-従業員や取引先に迷惑がかかる

会社破産では、従業員は突然仕事を失うことが多いですし、給料の未払いが残るケースもあります。

仕入先や外注先も、会社破産した後は支払いを受けることができなくなります。

5 メリット1-取り立てを受けなくて済むようになる

会社が破産する際には、依頼を受けた弁護士が窓口になるという受任通知を発送するのが通常です。

受任通知を受け取った金融業者は、代表者に直接連絡することは貸金業法上も禁止されますから、基本的に取り立てを受けなくて済むようになります。

一部強硬な取引先が押しかけてくる場合も、弁護士に依頼したと告げて話をしないという対応が可能ですし、態様によっては建造物侵入罪や恐喝罪で警察に動いてもらうことも検討します。

6 メリット2-資金繰りの悩みから解放される

会社破産に来られる方は、長い間会社の資金繰りでお悩みの方がほとんどです。

支払ができない不安で夜も眠れないとか、融資を断られ続けて心が折れかけている方もいらっしゃいます。

会社破産をすれば、会社の一切の支払をする必要がなくなります。

銀行からの借入はもちろん、仕入先や外注先、税金や社会保険料ですら、会社が破産して法人格がなくなれば支払う必要がなくなります。

これで、会社の資金繰りの悩みから解放されて、落ち着くことができます。

7 メリット3-代表者がゼロからスタートを切りやすい

会社破産以外に、借金の毎月の返済額を減らす手続きもありますが、事業が赤字続きなら抜本的な解決にならないことも多いです。

また、事業をやめても借金が一部残る方法の場合、次の仕事でそれなりに稼げない限り、何年か後に自己破産することになりかねません。

会社破産では、代表者も一緒に自己破産して免責を得ることで、破産後に得た収入は自由に使えますし、ゼロから新しい事業を起こすことも可能です。

会社破産を行う場合に必要となる費用について

1 会社破産に必要な費用は主に3種類

会社破産をお考えの場合に、「費用がどのくらいかかるのか」ということを心配されている方も多いかと思います。

会社破産に必要な費用は、大きく分けて、予納金、弁護士報酬、実費の3種類です。

それぞれの項目について、以降で詳しく説明していきます。

2 予納金について

予納金は、裁判所に納める手数料であり、破産申立をした後にその金額が決まります。

予納金は主に、官報という破産に関する情報が掲載される機関紙の掲載料や、破産管財人という裁判所が選ぶ第三者的立場の弁護士の報酬に充てられます。

予納金の金額については、多くの裁判所で最低20万円からとされていますが、20万円で済むのは、少額管財事件といって、破産管財人が行わなければならない残務の少ない案件に限られます。

例えば、事業所の明渡しが終わっていなかったり、不動産や在庫商品など換価しなければならない財産が多くあったりすると、通常管財事件となり、予納金の金額は60万円以上、場合によっては数百万円というケースもあります。

3 弁護士報酬について

弁護士に支払う報酬は、着手金や報酬金等の名目があります。

これらは、債権者の数や、会社の規模、財産の量、申立に必要な作業量、緊急性などを考慮したうえで、担当の弁護士が判断します。

廃業から時間が経っていて、財産等もほとんど無いというような会社であれば30~40万円程度のこともあります。

一方で、事業を継続中で従業員や取引先などが多く、緊急の申立が必要な場合は、報酬が100万円を超えるケースもあります。

また、裁判所に出廷した際の出廷日当(たとえば1回5,000円+税など。管轄の裁判所までの距離によって異なります。)や、事業所等の現地視察が必要な場合や破産管財人事務所での面談に同行する場合の出張費(たとえば30分5,000円+税など)なども発生することがあります。

4 実費について

実費には、裁判所に破産申立をする際に納める収入印紙代や郵券代、裁判所や現地に行く際の交通費、裁判所や関係者(債権者・従業員・取引先等)に書類を送る際の郵便代やコピー代といったものがあります。

これらの費用は、裁判所に行く回数や関係者の数などによっても変動しますが、一般的には10万円程度に収まるケースが多いです。